|

|

ОТВЕТЫ НА ТЕСТЫ БЕСПЛАТНО

БУХГАЛТЕРСКАЯ ЗАДАЧА С РЕШЕНИЕМ ОТ ЖУРНАЛА "ГЛАВБУХ"

Задачка!

У пекаря ООО «Заря» Л. Ю. Макеева трое детей. Одному из них в октябре исполнилось 19 лет. Жена работника отказалась от стандартных вычетов НДФЛ в пользу мужа. Еще в начале года Макеев принес в бухгалтерию копии свидетельств о браке, о рождении каждого ребенка, заявление от жены об отказе от вычетов. Кроме того, сотрудник приносил справки 2-НДФЛ своей жены.

Оклад пекаря в ООО «Заря» — 20 000 руб. Других доходов у данного работника не было. С начала года Макеев в отпуск не ходил и не болел.

Как действовал бухгалтер

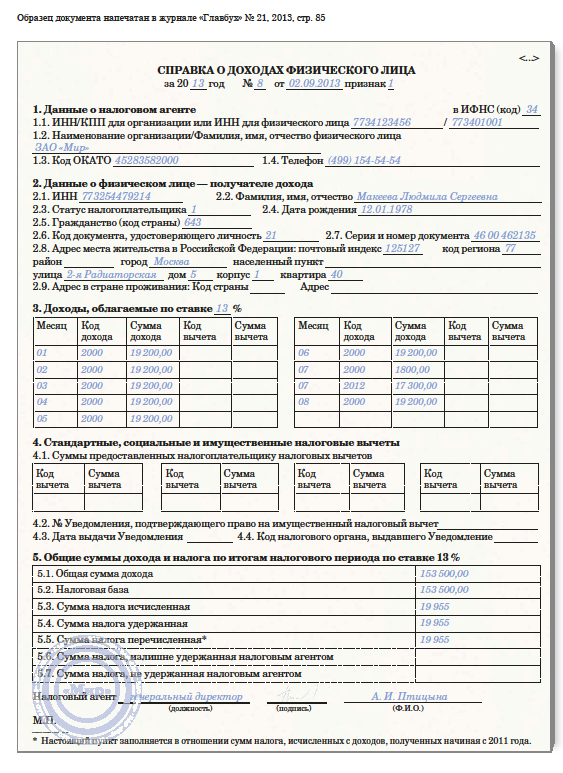

За октябрь бухгалтер предоставил Макееву двойной стандартный вычет в размере 5600 руб. ((1400 руб. × 2 чел.) × 2). Помимо прочих документов основанием для расчета была справка 2-НДФЛ жены работника (см. ниже).

НДФЛ с доходов Макеева за октябрь бухгалтер исчислил так: ((20 000 руб. – 5600 руб.) × 13%) = 1872 руб.

Распечатать образец >>

Скачать бланк в формате Excel >>

Где бухгалтер ошибся?

Подсказка

Разобраться, в чем ошибка бухгалтера, вам поможет статья 218 Налогового кодекса РФ.

Рассчитывая НДФЛ с зарплаты работника, бухгалтер ошибся дважды. Попытайтесь найти эти недочеты.

Разбор ошибок

Ошибка первая: бухгалтер предоставил двойной вычет работнику без подтверждения доходов его супруги

Один из родителей может отказаться от вычета в пользу второго, только если сам вправе его получать. Это необходимо доказать. Доходы, облагаемые по ставке 13 процентов и не превышающие лимит в 280 000 руб., подтверждает справка 2-НДФЛ. Отказавшийся от вычетов родитель должен представлять ее ежемесячно, чтобы второй мог получить двойной вычет (письмо Минфина России от 21 марта 2012 г. № 03-04-05/8-341).

В нашем примере бухгалтер не должен был предоставлять работнику вычет в двойном размере, поскольку справки о доходах жены за октябрь не было. В документе были данные лишь за январь—август.

Ошибка вторая: бухгалтер неправильно предоставил вычет на третьего ребенка

Определяя размер стандартного вычета, надо учитывать общее количество детей, включая тех, что достигли совершеннолетия (письмо Минфина России от 7 июня 2013 г. № 03-04-05/21379). В данной ситуации стандартный вычет на третьего ребенка за каждый месяц составляет 3000 руб.

Таким образом, из доходов сотрудника надо было удержать НДФЛ в размере 2028 руб. ((20 000 руб. – 1400 руб. – 3000 руб.) × 13%).

Бухгалтер недоплатил НДФЛ в бюджет в размере 156 руб. (2028 – 1872). У сотрудника возникнет недоимка по налогу. А компанию, как налогового агента, обяжут заплатить штраф и пени.

Конкурс!

20 ноября на сайте glavbukh.ru появится условие следующей задачи (только условие!). Вы сможете оставить комментарий с решением. Автор первого правильного и наиболее полного ответа получит приз от редакции.

Еще три частые ошибки в стандартных вычетах по НДФЛ

1. Предоставляют двойной вычет НДФЛ за обоих родителей, хотя у одного из них нет доходов, облагаемых по ставке 13 процентов. Если у одного из родителей отсутствуют доходы, подпадающие под НДФЛ по ставке 13 процентов, то передавать свое право на получение стандартного вычета он не может (письмо ФНС России от 27 февраля 2013 г. № ЕД-4-3/3228@).

2. При подсчете доходов сотрудника забывают прибавить суммы, полученные на предыдущей работе. Лимит выплат, позволяющий предоставлять стандартные вычеты (280 000 руб.), надо рассчитывать с учетом всех доходов, полученных с начала года (письмо Минфина России от 27 февраля 2013 г. № 03-04-05/8-154).

3. Не предоставляют стандартные вычеты по договору аренды, заключенному с безработным физическим лицом. Компания, выплачивающая такому контрагенту доход в рамках договора аренды, должна предоставить ему стандартный вычет на ребенка как налоговый агент (письмо Минфина России от 8 августа 2013 г. № 03-04-05/32053). |

| УЧЁБА

|

|

|

|

ДУШЕВНАЯ МУЗЫКА

от Ларисы Ивановны

SADSOUL MUSIC

|